¿Vives al límite y sientes que no llegas a fin de mes? Seguro estás cometiendo algunos de estos errores financieros. En este artículo te detallamos los 6 errores en tus finanzas más comunes. Así que no te preocupes, que pronto tendrás un presupuesto ordenado que te permitirá ahorrar y emprender.

1) Vivir de Créditos

Cuando eres jóven y te dan una tarjeta de crédito, es común que sientas que estás viviendo un sueño. Puedes comprar varias cosas sin necesidad de pagarlas inmediatamente. Sin embargo, lo que no sabes en ese momento es que esto compromete tus ingresos futuros.

Comprar con crédito, sea el de una tarjeta de crédito o préstamo, implica gastar dinero que aún no tienes. Entonces, lo que ganes en los próximos meses estará destinado a amortizar esas deudas. No estará disponible y eso te restringe, especialmente si sigues viviendo de créditos.

Pero no es solo la libertad financiera lo que debe preocuparte. Los intereses, comisiones, impuestos y otros se adicionan al monto de tu compra. Por ello, un producto que te costó en tienda S/50 puede llegar a duplicarse.

No, el crédito no es malo. De hecho, es una herramienta muy poderosa si la usas con inteligencia. Sin embargo, cometerías errores en tus finanzas al usarlo manera indiscriminada o por razones equivocadas.

2) Tener gastos hormiga

¿Te ha pasado que, aunque intentes ahorrar, tus objetivos financieros siempre se sienten muy lejos? Uno de los errores en tus finanzas más frecuentes pueden ser los gastos hormiga. Estos son montos pequeños que parecen no repercutir en tu presupuesto, pero que tienen un gran impacto en tus finanzas. Son, básicamente, gastos frecuentes e innecesarios.

Los gastos hormigas son pequeños y diarios. Pueden ser el café de todas las mañanas, el brownie de la tienda, suscripciones que no usas, etc. Seguro que has gastado en algunas de estas cosas que te hemos mencionado, pero no tienes un control exacto de ello.

Si quieres identificarlos, es muy sencillo. Lo único que debes hacer es analizar bien tus finanzas con estos pasos.

- Identifica tus gastos diarios. Si sueles pagar con aplicativo, puedes empezar a revisar aquí.

- Suma tus gastos hormigas. Digamos que gastas S/3 soles por café todos los días. Realiza una suma de todo lo que estás gastando semanalmente en este tema.

- Proyecta tus resultados. Saca una proyección de cuánto gastas al mes y al año. Así sabrás lo que realmente destinas a estos gastos hormigas.

3) No manejar un presupuesto

¿Sabías que es común que una persona se endeude más de lo que puede cubrir con sus ingresos mensuales? Estos errores en tus finanzas usualmente se presenta cuando no manejas un presupuesto. Distribuir bien tus finanzas y tus deudas te puede ayudar en muchos aspectos de tu vida.

El peor riesgo al no tener un presupuesto es caer en el sobreendeudamiento. Es aquí cuando, al no pagar a tiempo, te aplican moras y esa deuda se agranda cada vez más. Una consecuencia grave es tu historial crediticio, el cual sirve a los bancos para saber si eres o no un buen pagador. Te calificarán como mal pagador y no tendrás acceso a préstamos.

4) Alquilar vs Hipotecar

Al momento de adquirir una vivienda nueva, la pregunta común es qué conviene más: alquilar o hipotecar. Debe quedar claro que no hay una respuesta correcta. Todo dependerá siempre de tus circunstancias personales.

Obtener una vivienda propia a través de hipoteca puede resultar atractivo para algunos, mientras que para otros es mejor alquilar por un tiempo. Cada persona tendrá sus propias razones para escoger una u otra. Por ello, te queremos contar las ventajas y desventajas de cada una de estas opciones.

Hipoteca

Ventajas:

- La vivienda es tuya luego de pagar la hipoteca. Dejas de preocuparte de esos pagos mensuales y amortizar la deuda se puede volver sencillo mientras consigas más ingresos mensuales.

- Te brinda estabilidad, puesto que vivirás en la misma casa por un largo período de tiempo. Esto será bueno para cuando te jubiles.

- Puedes generar ingresos pasivos. Si necesitas ganancias extras, puedes alquilar un cuarto de tu vivienda.

Desventajas:

- Debes contar con un ahorro de al menos el 30% del valor de la propiedad que deseas adquirir.

- Reduce tu libertad financiera. Tienes una deuda fija que pagar por los próximos años, por lo que muchas de tus decisiones estarán condicionadas por esto.

- Debes cumplir con ciertos requisitos para que el banco pueda prestarte el dinero. Te recomendamos que analices todas las opciones para ver cuál te conviene.

Alquiler

Ventajas:

- Puedes vivir donde gustes. No estás atado a una casa en concreto, así que puedes cambiar tantas veces como desees.

- Por lo mismo, podrás adaptarte a la etapa que estés viviendo en ese momento. Es decir, si vas a ser padre, puedes mudarte a un lugar con más espacio.

- Como no estás atado a una vivienda, puedes aceptar las posibilidades profesionales que impliquen traslados. Si te ofrecen un trabajo en el extranjero, esto ya no será un problema.

Desventajas:

- El precio del alquiler suele aumentar a medida que pasan las crisis económicas. Aunque tengas un pago fijo mensual, nada te previene al alza del alquiler.

- Tendrás limitaciones respecto a decoración y remodelación puesto que la vivienda no es tuya.

- No estás adquiriendo un activo. Es decir, no estás pagando por algo que finalmente se volverá tuyo.

5) No pensar en la jubilación

Puede que la jubilación te parezca aún un futuro muy lejano, pero es un error en tus finanzas no planificarlo cuanto antes. Acciones pequeñas como escoger un plan de pensiones te permitirá disfrutar mejor de tu vejez. Si bien es cierto es bueno que tengas la ayuda de un asesor profesional, hay una serie de consejos que puedes seguir.

- Piensa en tu vida como jubilado. Tus necesidades de ahorro no serán las mismas, porque una vez te jubiles seguro tendrás objetivos diferentes a los actuales.

- Estima tu pensión. Un buen consejo es que tengas una estimación aproximada sobre tu futura pensión. Puedes ayudarte de los simuladores y herramientas online. De esta manera, puedes hacer cambios ahora que tendrán resultados positivos en tu jubilación.

- No toques los ahorros para tu jubilación. Este dinero, de preferencia, no deberías tocarlo. Algunos cometen el error de utilizarlo para inversiones. Si quieres iniciar un emprendimiento, ten un fondo aparte en donde podrás ahorrar para este objetivo específico.

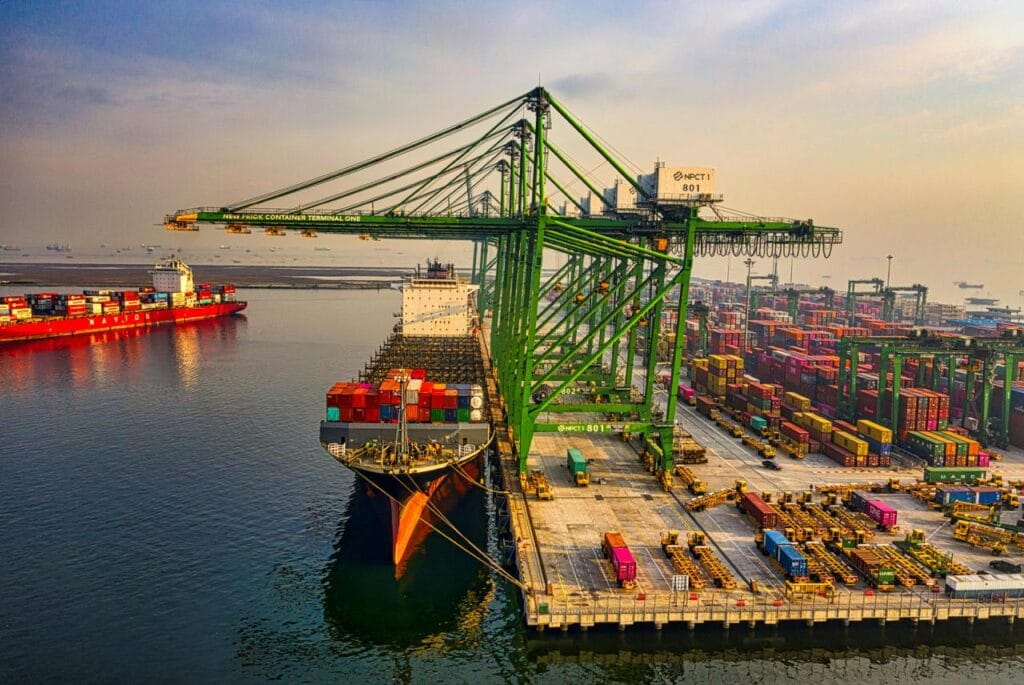

6) No diversificar tus ingresos

¿Has oído la frase “no pongas todos tus huevos en la misma canasta”? Es muy popular y por una razón específica. Diversificar tus ingresos te puede ayudar a reducir riesgos. Tener múltiples fuentes de ingresos es un paso esencial para la seguridad financiera. Si solo dependes de tu empleo, ten cuidado, porque no sabes cuándo podrías caer en el desempleo.

Si esto pasa, es posible que te veas obligado a pedir un préstamo o utilizar tu tarjeta de crédito. Anteriormente te hemos explicado las consecuencias de vivir del crédito y sus errores en tus finanzas. Al tener más fuentes de ingresos, no dependerás únicamente de tu empleo fijo y tendrás más ingresos mensuales.